В своем обращении главный редактор The Financial Times Лайонел Барбер заявляет, что его издание по-прежнему верит в капитализм свободного предпринимательства. “Это основа для создания богатства, которая обеспечивает больше рабочих мест, больше денег и больше налогов.

За последние 50 лет либерально-капиталистическая модель принесла мир, процветание и технический прогресс, резко сократив бедность и повысив уровень жизни во всем мире.

Но за десятилетие, прошедшее после мирового финансового кризиса, модель оказалась под угрозой, особенно в том, что касается максимизации прибыли и акционерной стоимости. Эти принципы хорошего бизнеса необходимы, но не достаточны.

Долгосрочное здоровье свободного предпринимательского капитализма будет зависеть от получения прибыли с целью (в данном случае имеется в виду причина, по которой что-либо создано, или благодаря которой существует — Ред.). Компании поймут, что данная комбинация служит их собственным интересам, а также их клиентам и сотрудникам. Без своевременных изменений рецепт дальнейшего выздоровления может быть гораздо более болезненным.

Капитализм свободного предпринимательства продемонстрировал замечательную способность заново изобретать себя. Время от времени, как мудро отметил историк и политик Томас Бабингтон Маколей, чтобы сохранить — необходимо реформировать. Сегодня мир достиг этого момента. Настало время для перезагрузки”.

Справедливости ради нынешнюю волну переосмысления роли и сути капитализма запустила отнюдь не британская деловая газета, а крупнейшая лоббистская организация США. В августе текущего года деловая ассоциация Business Roundtable, объединяющая гендиректоров ведущих компаний Содиненных Штатов, в которых работает 15 млн человек, изменила свою декларацию Последние 22 года она гласила, что корпорации “существуют прежде всего для того, чтобы служить своим акционерам”. Этим летом 181 CEO обязался “руководить своими компаниями к выгоде всех заинтересованных сторон — клиентов, сотрудников, поставщиков, местных сообществ и акционеров”. Примечательно, что акционеры в этом списке оказались на последнем месте.

Это, безусловно, момент истины. Но что же он означает, задается вопросом главный экономический комментатор FT Мартин Вулф. Ответ должен начинаться с признания факта: что-то пошло не так. За последние четыре десятилетия, и особенно в США, ключевой стране капиталистического мира, мы наблюдаем “нечестивую троицу” замедления роста производительности, растущего неравенства и огромных финансовых потрясений.

Как утверждают Джейсон Фурман из Гарвардского университета и Питер Орзаг из инвестбанка Lazard Freres SAS, “c 1948 по 1973 год реальный средний доход семьи в США ежегодно увеличивался на 3%. Благодаря этому вероятность того, что у ребенка будет более высокий доход, чем у его родителей, составляла 96%. С 1973 года медианная семья видела, что ее реальный доход растет только на 0,4% в год. В результате сегодня 28% детей имеют более низкий доход, чем их родители”.

Почему современная капиталистическая экономика не оправдывает ожиданий? Ответ во многом связан с ростом капитализма рантье. В данном случае “рента” означает вознаграждение сверх того, которое необходимо для стимулирования желаемого предложения товаров, услуг, земли или рабочей силы. “Капитализм рантье” описывает экономику, в которой рыночная и политическая власть позволяет привилегированным лицам и предприятиям получать большую часть такой ренты за счет всех остальных.

Впрочем, это не является единственным ответом на все вопросы, которые сегодня задаются капитализму. Если прислушаться к политическим дебатам во многих странах, особенно в США и Великобритании, можно сделать вывод, что разочарование связано главным образом с импортом из Китая или же с иммигрантами с низкой заработной платой. Иностранцы — идеальные козлы отпущения. Однако представление о том, что рост неравенства и медленный рост производительности происходит из-за иностранцев, является ложным.

Каждая западная страна с высоким уровнем дохода сегодня торгует с развивающимися странами более активно чем четыре десятилетия назад. Тем не менее, рост неравенства существенно различается от страны к стране. Результат зависит от поведения институтов рыночной экономики и выбора внутренней политики.

Перенос производственных мощностей, главным образом в Китай, конечно, снизило инвестиции в страны с высоким уровнем дохода. Но этот тренд не был настолько мощным, чтобы серьезно сократить рост производительности. Напротив, сдвиг в глобальном разделении труда побудил страны с высоким уровнем дохода специализироваться на секторах, требующих более высокой квалификации, где имелся больший потенциал для быстрого роста производительности.

Наивный меркантилист Дональд Трамп сосредоточился на двусторонних торговых дисбалансах как причине потери рабочих мест. По его мнению, американский дефицит является результатом “плохих” торговых сделок с другими странами. Это правда, что США имеют общий торговый дефицит, а ЕС — профицит. Но их торговая политика весьма похожа и не объясняет баланс торговли между ними.

Каким бы значительным ни был политический и культурный “шок от иностранцев”, экономическое влияние иммиграции также остается весьма скромным. Исследования убедительно доказывают, что влияние иммиграции на реальные доходы коренного населения и на финансовое положение принимающих стран зачастую носило положительный характер. Гораздо более продуктивным, чем этот политически выгодный, но ошибочный фокус на ущербе, якобы наносимом внешней торговлей и миграцией, является исследование современного рантье-капитализма.

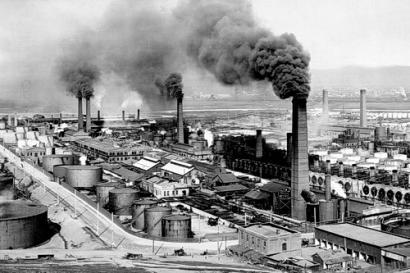

В этой системе ключевую роль играют финансы. Лишенные должного регулирования они склонны давать метастазы, подобные раку. Способность финансового сектора генерировать кредит и деньги позволяет ему расширять собственную активность, доходы и (часто иллюзорную) прибыль.

В исследовании, проведенном Стивеном Чекетти и Эниссом Харруби в 2015 году для Банка международных расчетов, утверждается, что “уровень финансового развития хорош только до определенного момента, после которого он становится тормозом для роста: быстрорастущий финансовый сектор наносит ущерб росту совокупной производительности”. Ученые считают, что, когда финансовый сектор быстро растет он нанимает самых талантливых людей. Мало того, что они активно берут кредиты для приобретения собственности — так формируется залоговая масса. Это еще и отвлечение талантливых человеческих ресурсов в непроизводительных, бесполезных направлениях.

Опять же, чрезмерный рост кредитования почти всегда приводит к кризисам, как показали Кармен Рейнхарт и Кеннет Рогофф в своей книге “На этот раз все будет иначе”. Вот почему ни одно современное правительство не осмеливается позволить якобы рыночному финансовому сектору функционировать без его помощи и руководства. Но это, в свою очередь, создает огромные возможности извлекать выгоду из безответственности: происходит приватизация прибыли и национализация — убытков. Следовательно, дальнейшие финансовые кризисы гарантированы.

Финансы также формируют растущее неравенство. Томас Филиппон из Школы бизнеса Стерна и Ариэль Решеф из Парижской школы экономики показали, что в 1980-х годах относительный заработок финансовых специалистов в результате дерегулирования отрасли резко возрос. По их оценкам, именно тогда доходы специалистов финансового сектора превысили на 30-50% оплату труда в остальном частном секторе.

Взрыв финансовой активности с 1980 года не привел к увеличению производительности. Наоборот, он снизил ее — особенно после кризиса. То же самое можно сказать о росте заработной платы в сфере корпоративного управления — еще одной форме извлечения ренты. По словам Деборы Хагривз, основательницы High Pay Center, в Великобритании отношение средней зарплаты генерального директора к средней зарплате выросло с 48 в 1998 году до 129 в 2016 году. В США этот же показатель взлетел с 42 в 1980 году до 347 в 2017 году.

Как утверждал американский сатирик Генри Менкен: “Для каждой сложной проблемы есть ответ, который является ясным, простым и неправильным”. Оплата труда, привязанная к цене на акции компании, дала руководству огромный стимул для повышения этих котировок путем манипулирования прибылью или заимствования денег на покупку акций. Ни одна из таких стратегий не добавляет реальной ценности бизнесу. Но они позволяют сколотить крупные состояния топ-менеджерам.

В целом, личные финансовые соображения топ-менеджеров практически всегда лежат в основе принятия корпоративных решений. Как утверждает в “Производительности и культуре бонусов” Эндрю Смитерс, главные пострадавшие здесь — корпоративные инвестиции и долгосрочный рост производительности.

Возможно, еще более фундаментальной проблемой является снижение конкуренции. Уже упоминавшиеся Фурман и Орзаг утверждают, что существуют свидетельства роста уровня рыночной концентрации в Соединенных Штатах, более высокого уровня входа для новых фирм и меньшей доли молодых предприятий в экономике по сравнению с тремя или четырьмя десятилетиями назад. В исследованиях ОЭСР и Oxford Martin School также констатируется увеличение разрыва в производительности и, соответственно, рост зазора в прибыли между ведущими компаниями и всеми остальными. Это следствие ослабления конкуренции и увеличения монопольной ренты. Более того, значительное увеличение неравенства возникает в результате радикально разного вознаграждения работников с одинаковыми навыками в разных фирмах: это также является новой формой извлечения ренты.

Часть объяснения более слабой конкуренции — рынки, на которых “победитель получает все”: работники-суперзвезды и их компании получают монопольную ренту, потому что теперь они могут обслуживать мировые рынки так дешево. Наиболее яркие примеры здесь — это интернет-монополии (Facebook, Google, Amazon, Alibaba и Tencent) в форме сетевых платформ.

Похожий пример — сетевые внешние эффекты агломераций, подчеркнутые Полом Коллиером в “Будущем капитализма”. Успешные города — Лондон, Нью-Йорк, Лос-Анджелес и Сан-Франциско — создают мощные петли обратной связи, привлекая и поощряя талантливых людей. Это невыгодно предприятиям и людям, попавшим в менее популярные города. В итоге агломерации формируют ренту не только в ценах на недвижимость, но и в доходах.

Однако, монопольная рента — это не просто результат взаимодействия подобных естественных, хотя и весьма тревожных экономических сил. Это также результат политики. Профессор права Йельского университета Роберт Борк в 1970-ых годах утверждал, что единственной целью антимонопольной политики должна стать “защита благосостояния потребителей”. Как и в случае максимизации акционерной стоимости, это заведомое упрощение весьма сложных проблем. В данном конкретном случае это привело к самоуспокоенности властей относительно роста власти монополий при условии, что цены на их товары/услуги оставались низкими. Тем не менее, высокие деревья лишают саженцы света, необходимого им для роста. То же самое вытворяют и гигантские компании.

Некоторые могут самодовольно утверждать, что “монопольная рента”, которую мы сейчас наблюдаем в ведущих экономиках, в значительной степени является признаком “созидательного разрушения”, которое восхвалял австрийский экономист Йозеф Шумпетер. На практике мы не видим достаточного количества доказательств — творений, разрушений или роста производительности, которые бы убедительно поддерживали эту идею.

Неоспоримым аспектом погони за рентой является уклонение от уплаты налогов. Корпорации (а также их акционеры) получают выгоду от общественных благ — безопасности, правовых систем, инфраструктуры, образованной рабочей силы и социально-политической стабильности — предоставляемых наиболее могущественными либеральными демократиями мира. Тем не менее, они также находятся в прекрасном положении для использования налоговых лазеек, — особенно те компании, у которых трудно определить точное место нахождения производства либо источника инноваций.

Самыми большими проблемами в корпоративной налоговой системе являются налоговая конкуренция, размывание налогооблагаемой базы и перераспределение прибыли. Первое проявляется в снижении налоговых ставок. Последнее мы видим в регистрации интеллектуальной собственности в налоговых убежищах, в учете вычитаемого из налогов долга из прибыли, получаемой в юрисдикциях с более высокими налогами, а также в фальсификации трансфертных цен внутри транснациональных компаний.

В исследовании МВФ, проведенном в 2015 году, подсчитано, что эрозия налогооблагаемой базы и перераспределение прибыли в пользу ошфоров сократили долгосрочные годовые доходы в странах ОЭСР примерно на 450 млрд долларов (1 процент от валового внутреннего продукта), а в странах, не входящих в ОЭСР, — чуть более чем на 200 млрд долларов (1,3 процента ВВП). Это важные цифры в контексте налога на прибыль, который в среднем составляет всего 2,9% ВВП в 2016 году в странах ОЭСР и всего 2% в США.

По словам Брэда Сетсера из Совета по международным отношениям, американские корпорации декларируют в 7 раз больше прибыли в небольших налоговых убежищах (Бермудские острова, Британские Карибские острова, Ирландия, Люксембург, Нидерланды, Сингапур и Швейцария), чем в шести крупнейших экономиках мира (Китай, Франция, Германия, Индия, Италия и Япония). Это смешно. Налоговая реформа при Трампе практически ничего не изменила. И разумеется, не только американские корпорации выигрывают от подобных лазеек.

В таких случаях рента не просто аккумулируется в “правильных местах”. Они создается за счет лоббирования в интересах несправедливых налоговых лазеек и против необходимого регулирования слияний, антиконкурентной практики, финансовых нарушений, загрязнения окружающей среды и нарушений на рынке труда. Корпоративное лоббирование происходит за счет интересов простых граждан. Как показывают исследования, сегодня требования обычных людей практически ничего не значат при выработке государственной политики.

Из-за того, что некоторые западные экономики стали весьма “латиноамериканскими” по духу с точки зрения распределения доходов, их политика тоже перенимает черты, присущие для этого региона. Некоторые из новых популистов рассматривают радикальные, но необходимые изменения в конкурентной, регуляторной и налоговой политиках. Но остальные полагаются на эксплуатацию ксенофобских настроений, продолжая продвигать кумовской капитализм, сфальсифицированный для поддержки небольшой элиты. Такая деятельность вполне может закончиться смертью либеральной демократии.

Члены Business Roundtable и их коллеги задают себе сложные вопросы. Они правы: стремление максимизировать акционерную стоимость оказалось сомнительным руководством для управления корпорациями. Но это осознание — лишь начало, а отнюдь не конец. Они должны спросить себя, как это свежее прозрение повлияет на то, как они устанавливают собственную заработную плату и как они используют — и даже активно создают — налоговые и нормативные лазейки.

Они должны, в первую очередь, отрефлексировать свою активность на общественной арене. Что они делают, чтобы обеспечить более совершенные законы, регулирующие работу корпораций; справедливую и эффективную налоговую систему; систему социальной защиты для тех, кто пострадал от экономических проблем, находящихся вне зоны их контроля; эффективную местную и глобальную среду, а самое главное — демократию, отвечающую чаяниям подавляющего большинства граждан?

Необходима динамичная капиталистическая экономика, которая дает всем обоснованную веру в то, что они могут участвовать в выгодах ее функционирования. Вместо этого мы все чаще сталкиваемся с нестабильным капитализмом рантье, умирающей конкуренцией, слабым ростом производительности, высоким неравенством и, что не случайно, все более дисфункциональной демократией.

Решение этой проблемы является проблемой для всего человечества, но особенно для тех, кто управляет самыми большими компаниями в мире. То, как работают наши экономические и политические системы, должно измениться, иначе они просто погибнут.